Cuprins

- INTRODUCERE

- CAPITOLUL I.

- SURSELE DE FINANTARE ALE INTREPRINDERII

- 1.1.Sursele interne de finantare

- 1.2.Sursele externe de finantare

- 1.2.1.Finantarea prin credit

- 1.2.2.Imprumutul obligatar

- 1.2.3.Finantarea prin leasing

- 1.2.4.Fondurile structurale (fonduri nerambursabile)

- CAPITOLUL II

- EFECTELE INDATORARII

- 2.1.Efectul de levier

- 2.2.Rata rentabilitatii economice si rata rentabilitatii financiare

- 2.3.Dobanda si efectele antrenate

- CAPITOLUL III

- INDATORAREA IN CONDITII DE INFLUENTA

- 3.1.Influenta inflatiei asupra indatorarii

- 3.2.Influenta de curs

- CAPITOLUL IV

- ANALIZA DATORIILOR PE TERMEN MEDIU SI LUNG LA S.C BIMBO SRL

- La studiul de caz trebuie calculate:

- 1.Analiza ratelor de structura ale pasivului

- 2.rentabilitatea economica

- 3.rentabilitatea financiara

- 4.efectul de levier

- CONCLUZII FINALE

- BIBLIOGRAFIE

Extras din licență

Introducere

Pentru a participa la fundamentarea şi adoptarea unei noi decizii financiare trebuie investigate realizările obţinute care, prin impactul exercitat asupra evoluţiei viitoare a firmei, îl forţează pe manager să procedeze la un nou efort de gândire capabil să îi schimbe raţionamentul.

Înregistrarea unui decalaj nefavorabil între realizările şi obiectivele propuse anterior printr-o strategie, poate fi un factor cu impact negativ asupra perspectivelor de evoluţie a firmei şi pune sub semnul întrebării calitatea managementului financiar.

La evaluarea impactului pe care decalajul înregistrat îl produce asupra evoluţiei viitoare a întreprinderii, accentul cade pe analiza financiară care s-a integrat în mecanismul de conducere şi a devenit un instrument extrem de util pentru practica în domeniu. Analiza financiară este axată cu precădere pe fluxurile financiare care se formează la nivelul unei întreprinderi, pe modul de gestionare şi plasare a capitalurilor. Însă acest demers nu se rezumă doar la aplicarea mecanică a unor formule, ci la formarea unui veritabil „instinct financiar” al managerului care, prin deciziile luate, valorifică întregul potenţial al firmei şi asigură funcţionarea eficientă a acesteia.

Analiza financiară este o activitate complexă, de diagnosticare a poziţiei (situaţiei) financiare, precum şi a stării de performanţă financiară a întreprinderii, la sfârşitul exerciţiului. Analiza financiară urmăreşte „să evidenţieze modalităţile de

realizare a echilibrului financiar (pe termen scurt şi pe termen lung), precum şi treptele de acumulare bănească, de rentabilitate ale activităţii întreprinderii”

Indiferent de formele sub care se desfăşoară, analiza financiară porneşte de la efectele obţinute (rezultatele procesului încheiat) şi se îndreaptă către eforturile depuse (elemente, factori); aşadar, drumul pe care-l parcurge analiza reprezintă inversul evoluţiei reale a fenomenului financiar.

De asemenea, analiza financiară se derulează într-o succesiune de etape, care îi asigură un caracter complet şi ştiinţific. Aceste etape sunt următoarele:

- delimitarea obiectului analizei care presupune constatarea anumitor fapte, fenomene, rezultate; delimitarea obiectului se face în timp şi spaţiu, cantitativ şi calitativ, utilizând anumite metode de evaluare şi calcul;

- determinarea elementelor, factorilor şi cauzelor fenomenului studiat. Descompunerea în elemente presupune o analiză structurală. Factorii se stabilesc în mod succesiv, trecând de la cei cu acţiune directă la cei cu acţiune indirectă, până la stabilirea cauzelor finale, pe baza principiului descompunerii în trepte.

În legătură cu noţiunile utilizate sunt necesare următoarele precizări:

- elementele reprezintă părţi componente ale fenomenului analizat (de exemplu,

costul produsului pe articole de calculaţie);

- factorii reprezintă acele forţe motrice care provoacă sau determină un fenomen

(productivitatea muncii faţă de producţia exerciţiului);

- cauzele reprezintă fenomene care, în anumite condiţii, provoacă şi, deci, explică apariţia unui alt fenomen (de exemplu, o măsură tehnico-organizatorică conduce la reducerea pierderilor tehnologice);

- cauzele finale reprezintă ultimele cauze descoperite în procesul de analiză, datoritălimitelor acesteia. Se numesc cauze finale datorită faptului că procesul de analiză reprezintă, după cum s-a mai precizat, inversul evoluţiei reale a fenomenului; însă, din punct de vedere al apariţiei şi dezvoltării fenomenelor, ele sunt cauze primare;

- stabilirea factorilor de influenţă presupune determinarea, atât a corelaţiei dintre fiecare factor şi fenomenul analizat, cât şi a corelaţiei dintre diferiţi factori care acţionează. Este necesară stabilirea raporturilor de condiţionare. Parcurgerea celor trei etape conduce la elaborarea modelelor de analiză;

- măsurarea influenţelor diferitelor elemente sau factori. În această etapă intervine analiza cantitativă pentru cuantificarea influenţelor, a măsurării rezervelor interne, a aprecierii cât mai exacte a rezultatelor;

- sintetizarea rezultatelor analizei stabilindu-se concluziile şi aprecierile asupra

activităţii din sfera cercetată;

- elaborarea măsurilor concrete de acţiune care se vor concretiza în decizii de

corectare (reglare) menite să asigure folosirea optimă a resurselor, să contribuie la sporirea eficienţei activităţii în viitor. Orice decizie de acest tip reprezintă o funcţie de două variabile:evaluarea scopului (dimensiunea şi importanţa obiectivului de reglat) şi probabilitatea realizării deciziei.

În acelaşi timp, analiza financiară necesită culegerea şi prelucrarea unui ansamblu de informaţii care îmbracă forma indicatorilor. Aceştia devin un instrument de lucru indispensabil muncii de analiză financiară şi, implicit, derulării actului decizional la nivel microeconomic. De aceea, în proiectarea şi derularea activităţii financiare a întreprinderii, un accent aparte se pune tocmai pe sistemul de indicatori, precum şi pe modalităţile concrete de utilizare şi control al acestora.

Nivelurile indicatorilor, fie proiectate, fie realizate, devin din punctul de vedere al

practicii manageriale, parametrii în cadrul cărora se derulează activităţile şi procesele financiare.

Managerul financiar trebuie să lucreze cu indicatori reprezentativi cu ajutorul cărora poate să controleze evoluţia activităţii financiare şi să contribuie la dezvoltarea de ansamblu a întreprinderii. În consens cu aceasta, apare şi necesitatea perfecţionării continue a tehnicilor de prelucrare a indicatorilor economico-financiari utilizaţi în procesul de fundamentare a deciziilor de

corectare (reglare).

CAPITOLUL I

SURSELE DE FINANŢARE ALE ÎNTREPRINDERII

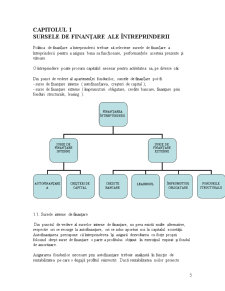

Politica de finanțare a întreprinderii trebuie să selecteze sursele de finanțare a întreprinderii pentru a asigura buna sa funcționare, performanțele acesteia prezente şi viitoare.

O întreprindere poate procura capitalul necesar pentru activitatea sa, pe diverse căi.

Din punct de vedere al apartenenței fondurilor, sursele de finanțare pot fi:

- surse de finanţare interne ( autofinanțarea, creşteri de capital );

- surse de finanţare externe ( împrumuturi obligatare, credite bancare, finanţare prin fonduri structurale, leasing ).

1.1. Sursele interne de finanţare

Din punctul de vedere al surselor interne de finanţare, nu prea există multe alternative, respectiv ori se recurge la autofinanţare, ori se aduc aporturi noi la capitalul societăţii.

Autofinanţarea presupune că întreprinderea îşi asigură dezvoltarea cu forţe proprii folosind drept surse de finanţare o parte a profitului obţinut în exerciţiul expirat şi fondul de amortizare.

Asigurarea fondurilor necesare prin autofinanţare trebuie analizată în funcţie de rentabilitatea pe care o degajă profitul reinvestit. Dacă rentabilitatea noilor proiecte acoperire prin autofinanţare este egală cu rentabilitatea reclamată de acţionari, politica de autofinanţare este neutră pentru întreprindere. Numai atunci când rentabilitatea proiectelor acoperite prin autofinanţare este mai mare decât remuneraţia cerută de acţionari, autofinanţarea este un efect pozitiv pentru întreprindere, în sensul că va creşte valoarea financiară a întrepriderii.

Preview document

Conținut arhivă zip

- Datoriile pe Termen Mediu si Lung ale Intreprinderii.doc