Extras din referat

Dupã cum am vãzut, existã douã categorii de tran¬zactii cu titluri primare utilizând contul în marjã: cumpãrãri în marjã si vânzarea în lipsã (short sale).

Mecanismul cumpãrãrii in marjã

Cumpãrãrile în marjã cu titluri primare sunt cumpãrãri pe datorie efectuate prin intermediul contului în marjã detinut de client la firma broker. Pentru a exemplifica functionarea acestui mecanism care a fost practic legiferat si în România, vom analiza cumpãrarea în marjã la bursa din New York pentru tranzactiile cu valori mobiliare, actiuni si obligatiuni. Mecanismul tranzactiilor în marjã în care sunt evidentiate principalele caracteristici ale acestora:

1. clientul dã ordin de cumpãrare în marjã si depune marja initialã;

2. firma de intermediere deschide un cont In marjã clientului;

3. brokerul executã ordinul de cumpãrare în bursã;

4. bursa (casa de lichidare-compensare) remite brokerului titiurile cum-pãrate si acesta le plãteste în numele clientului, acordându-i acestuia un credit pentru diferenta dintre valoarea titiurilor si marja initialã absolutã;

5. brokerul pãstreazã titiurile în garantie pentru creditul acordat clientului;

6. brokerul se refinanteazã la o bancã, utilizând titiurile clientului în calitate de colateral (garantie bancarã);

7. banca asigurã refinantarea.

Prima etapã a cumpãrãrii în marjã include deschiderea contului în marjã. În momentul deschiderii unui astfel de cont clientul semneazã un angajament cu agentia bursierã denumit si ^hypothecation agreement” prin care garanteazã cã este de acord ca brokerul sã utilizeze titiurile investitorului ca si garantie pentru credite bancare. De asemenea multi brokeri cer ca clientii lor sã permit! sã împrumute titiurile unor investitori ce realizeazã o vânzare în lipsã (short selling). În scopul posibilitatii de a le folosi titiurile ca si garantie sau chiar pentru a le împrumuta, firmele de intermediere bursierã cer clientilor care tranzactioneazã în marjã, sã pãstreze titiurile într-un mod denumit „street name”. Aceasta înseamnã cã din punctul de vedere al emitentului actiunilor, proprietarul acestora este firma de intermediere si ca urmare aceasta va primi dividende, dreptul de vot si rapoartele adresate de emitent actionarilor. Dar firma de intermediere va transmite toate informatiile financiare, rapoartele, clientului, acesta având toate prerogativele proprietarului.

Marja are o dublã acceptiune: pe de-o parte este o sumã de bani pe care clientul trebuie sã o detinã în cont si atunci denumim de fapt marja absolutã expri-matã în unitati monetare, si pe de altã parte este o cotã procentualã, respectiv un raport, în acest caz exprimãm marja procentual si atunci o denumim marjã relativã.

Marja initialã este suma de bani ce trebuie depusã de investitorul cumpãrãtor pentru a-si deschide contul în marjã. Reglementãrile au evoluat de-a lungul timpului si în prezent la NYSE marja initialã relativã este de 50% în cazul tranzactiilor cu actiuni si obligatiuni dar nu mai putin de 2.000$ în valoare absolutã. Reglementãrile permit ca bursa sã ridice marja la 55% iar brokerul pânã la 60%.

Contul în marjã se evidentiazã contabil ca un cont cu debit, credit si sold, înregistrãrile fãcându-se în felul urmãtor:

- Debitul contului în marjã

- Valoarea titlurilor cumpãrate, incluzând si comisioane si taxe;

- Dobânzi plãtite;

- Retrageri de numerar.

- Creditul contului în marjã

- Venituri nete din vânzarea titlurilor (pret de vânzare minus

comisioane si taxe);

- Alimentãri de cont cu numerar;

- Dividende si dobânzi obtinute ca urmare a detinerii titlurilor în proprietate.

De exemplu dacã un investitor cumpãrã 100 de actiuni cu pretul de 50$ pe actiune, el trebuie sã depunã o marjã initialã de 50% din valoarea lor adicã 2.500$ (100*50*0,5=2.500).

Debit Credit

(2) Cumpãrã 100 de actiuni cu 50$ / actiune 5.000$ (1) Fond initial marja initialã 2.500$

Sold debitor 2.500$

Tab III.10

Soldul debitor de 2.500$ este tocmai volumul creditului pe care brokerul îl acordã clientului, respectiv datoria pe care o are investitorul si pentru care va trebui sã plãteascã o dobândã.

Marja curentã este valoarea marjei la un moment dat, dupã ce investitorul a initiat cumpãrarea în marjã si a deschis pozitia long margin si este egalã cu :

Valoarea deniata a titlurilor -Creditul acordat de broker

Marja curenta = !

Valoarea de piata a titlurilor

Sã presupunem cã la un moment dat, dupã 2 luni de la realizarea tranzac-tiei din exemplul anterior cursul titlurilor cumpãrate initial cu 50$ a devenit 60$, si investitorul le vinde pentru a-si materializa profitul.

Debit Credit

(2) Cumpãrã 100 de actiuni cu 50$ / actiune 5.000$ (1) Fond initial marja initialã 2.500$

(3) Dobânda brokerului x 2.500/6 = 25$ (4) Vânzare 100 actiuni cu 60$ 6.000$

Sold creditor 3.475 $

Tab 111.11

Contul clientului are un sold creditor de 3.475 $ din care trebuie sã-si achite datoria la broker de 2.500$ rãmânând cu un profit de 975$. Se observã cum o crestere de 20% în valoarea titlului a generat o ratã a profitului de 975/2.500= =0,39=39% adicã aproape dublã. Aceasta aratã rolul de levier financiar al marjei.

Dacã clientul nu ar fi vândut titlurile, contul lui ar fi avut o marjã curentã de:

100x60-2.500 6.000-2.500 3.500

Marja curenta = = = = 0,5833 = 58,33%

100x60 6000 6.000

În cursul unei operatiuni la bursã mãrimea marjei curente variazã continuu în functie de valoarea de piata si intrãrile si iesirile din contul clientului. Cerinta care se impune pentru a putea functiona acest cont în marjã, este ca valoarea garantiei clientului sã fie mai mare ca valoarea debitului pe care clientul îl are la broker (MV> DB).

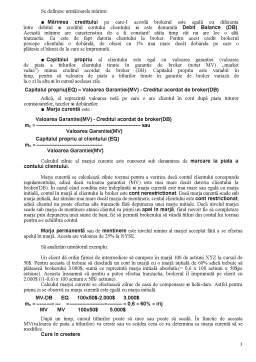

Se definesc urmãtoarele mãrimi:

- Mãrimea creditului pe care-1 acordã brokerul este egalã cu diferenta

între debitul si creditul contului clientului si este denumitã Debit Balance (DB).

Aceastã mãrime are caracteristica de a fi constant! atâta timp cât nu are loc o altã

tranzactie. Ea este de fapt datoria clientului la broker. Pentru acest credit brokerul

percepe clientului o dobândã, de obicei cu 1% mai mare decât dobânda pe care o

plãteste el bãncii de la care se împrumutã.

- Capitalul propriu al clientului este egal cu valoarea garantiei (valoarea

de piata a titlurilor clientului tinute în garantie de broker (notat MV) „market

value”) minus creditul acordat de broker (DB). Capitalul propriu este variabil în

timp, pentru cã valoarea de piata a titlurilor tinute în garantie de broker variazã de

la o zi la alta si în cursul aceleasi zile.

Preview document

Conținut arhivă zip

- Mecanismul Tranzactiilor in Marja cu Titluri Primare.doc