Cuprins

- Introducere pag 2

- Capitolul I : ”Prezentarea societatii Mobstrat S.A’’

- 1.1 Scurt Isoric pag 6

- 1.2 Piata si concurenta pag 8

- 1.3 Structura organizatorica pag 8

- 1.4 Organizarea si atributiile compartimentului financiar pag 12

- Capitolul II : ’’Teorii privind structura financiara a capitalurilor’’

- 2.1 Strucura capitalurilor intreprinderi pag 17

- 2.2 Teoria Clasica pag 46

- 2.3 Teoria Moderna pag 51

- Capitolul III : ’’Structura financiara Optima a Capitalurilor’’

- 3.1 Imaginea unei structuri financiare optime pag 54

- 3.2 Riscul de faliment pag 60

- 3.3 Costul capitalului pag 65

- 3.4 Indicatorii echilibrului financiar pag 72

- Capitolul IV : ’’Structura si politica financiara a societatii’’

- 4.1 Efectul de levier si riscul financiar pag 81

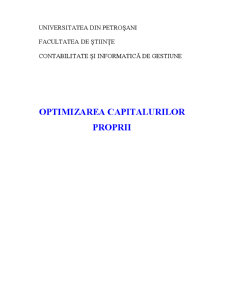

- 4.2 Indicatorii folositi in aprecierea sructurii pag 93

- Capitolul V : ’’Concluzii”

- 5.1 Concluzii si propuneri pag 109

- Anexe pag 115

- Bibliografie pag 129

Extras din licență

INTRODUCERE

Punctul de plecare în analiza structurii capitalului este de a cunoaste daca valoarea unei societati rezulta dintr-o alegere judicioasa a elementelor de pasiv si de activ a bilantului sau. Studiul unei decizii financiare este fondat pe datele sistemului informational-contabil si pe dimensiunea pietei financiare. Acest studiu evelueaza efectele deciziei asupra întreprinderii.

Atunci când avantajele si inconvenientele îndatorarii sunt luate în considerare, întreprinderea poate atinge o structura optimala a capitalului. Aceasta structura cere directorilor împumuturi pâna la un anumit prag dincolo de care riscul de faliment creste prea mult. În practica, decizia structurii capitalului este fondata pe efectul acestui arbitraj (între economia impozitului rezultat al îndatorarii si consecinta unei îndatorari mai importante) asupra solvabilitatii si capacitatii societatii de a continua activitatea sa.

Abordarea traditionalã a structurii capitalului îsi propune sa raspunda la întrebari referitoare la proportia utilizãrii fondurilor proprii si a fondurilor împrumutate. Abordarea traditionala a levierului financiar presupune ca valoarea de piata a unui proiect se amelioreaza printr-o majorare judicioasa a îndatorarii.

Acest rezultat pare putin paradoxal deoarece valoarea de piata a societatii este determinata prin valoarea proiectului mai ales prin valoarea resursei de finantare. Literatura de specialitate propune doua versiuni ale acestei abordari: 1) un caz extrem al metodei clasice arata caci costul fondurilor proprii ramâne invariabil indiferent care este nivelul de îndatorare; 2) o versiune extrema presupune caci costul datoriei este inferior costurilor fondurilor proprii. Dupa aceasta a doua versiune, societatea se poate împrumuta pâna când împrumutatorii se intereseaza de probabilitatea de plata a dobânzii si de rambursare a volumului principal al datoriei. Pentru toate împrumuturile suplimentare, rata dobânzii cerute creste. Aceasta marire a dobânzii creste costul mediu al îndatorarii. În acest context un actionar ordinar care observa o volatilitate mai ridicata a ratei de rentabilitate a investitiei sale poate cere o rata de rentabilitate mai importanta pentru a-si asuma un risc crescut.

Levierul financiar este favorabil atunci când o marire a îndatorarii determina cresterea randamentului sperat al fondurilor proprii ale întreprinderii. În general, o crestere a levierului financiar conduce la cresterea beneficiului pe actiune, îndatorarea generând o mai mare variabilitate a rezultatelor. În consecinta, se face un compromis între levierul financiar si levierul de exploatare. Acesta este mesajul abordarii traditionale a structurii financiare. Aceasta abordare indica probabilitatea prezentei unei structuri financiare proprii care afecteaza cercetarea în functie de proportiile atribuite îndatorarii financiare si fondurilor proprii.

În analiza Modigliani - Miller se arata ca, în mod rational, abordarea traditionala este eronata. În realitate, actionarii cer o crestere a rentabilitatii sperate pe fondurile proprii pentru fiecare crestere a riscului financiar. Când costul finantarii prin îndatorare este inferior celui aferent fondurilor proprii, datoria comporta un “cost ascuns”. În realitate, o îndatorare mai crescuta corespunde unei cresteri a riscului societatii si a ratei de rentabilitate ceruta pe fondurile proprii. Cresterea ratei cerute poate fi suficienta pentru compensarea faptului de a putea sa se îndatoreze la un cost mai mic.

Preview document

Conținut arhivă zip

- Optimizarea Capitalurilor Proprii.doc