Cuprins

- Cap I.Intreprinderile mici si mijlocii si creditarea 3

- 1. Conceptul de IMM 3

- 2. Finantarea IMM-urilor 4

- 3. Creditul bancar 6

- Capitolul II. Fundamentarea deciziei de creditarea a IMM-urilor 13

- 2.1. Măsurarea performantei financiare și metoda credit-scoring 13

- 2.2.Analiza economico-financiară 17

- 2.3. Analiza aspectelor nefinanciare 23

- Capitolul 3.Fundamentarea deciziei de creditare a activitatii curente a SC Moldomec SA, de catre Banca Raiffeisen Bank 25

- 3.1. Scurt istoric al S.C. Moldomec S.A. 26

- 3.2. Analiza aspectelor financiare la S.C. Moldomec.S.A. 28

- 3.3. Analiza aspectelor nefinanciare ale SC. Moldomec 33

- 3.4. Evaluarea performantelor economico-financiare ale SC Moldomec SA, prin metoda credit –scoring 34

- BIBLIOGRAFIE 39

Extras din proiect

Cap I.Intreprinderile mici si mijlocii si creditarea

1. Conceptul de IMM

Noțiunii de întreprindere i s-a atribuit următoarea semnificație ”orice formă de organizare a unei activități economice, autonomă patrimonial și autorizată potrivit legilor în vigoare să facă acte și fapte de comerț, în scopul obținerii de profit prin realizarea de bunuri materiale, respectiv prestări de servicii, din vânzarea acestora pe piață, în condiții de concurență”.

Pentru definirea sectorului întreprinderilor mici și mijlocii nu există și nici nu a existat o abordare unică. Cea mai folosită clasificare și totodată recomandată de Oficiul Statistic al Uniunii Europene, are la bază numărul mediu scriptic anual de personal, după cum urmează:

- până la 9 salariați - microîntreprinderi;

- între 10 și 49 de salariați - întreprinderi mici;

- între 50 și 249 de salariați - întreprinderi mijlocii

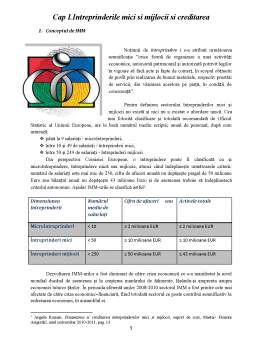

Din perspectiva Comisiei Europene, o întreprindere poate fi clasificată ca și microîntreprindere, întreprindere mică sau mijlocie, atunci când îndeplinește următoarele criterii: numărul de salariați este mai mic de 250, cifra de afaceri anuală nu depășește pragul de 50 milioane Euro sau bilanțul anual nu depășește 43 milioane Euro și de asemenea trebuie să îndeplinească criteriul autonomiei. Așadar IMM-urile se clasifică astfel :

Dimensiunea întreprinderii Numărul mediu de salariați Cifra de afaceri sau Activele totale

Microîntreprinderi < 10 ≤ 2 milioane EUR ≤ 2 milioane EUR

Întreprinderi mici < 50 ≤ 10 milioane EUR ≤ 10 milioane EUR

Întreprinderi mijlocii < 250 ≤ 50 milioane EUR ≤ 43 milioane EUR

Dezvoltarea IMM-urilor a fost diminuat de către criza economică ce s-a manifestat la nivel mondial ducând de asemenea și la creşterea numărului de falimente, lăsându-și amprenta asupra economiei tuturor țărilor. În perioada aferentă anilor 2008-2010 sectorul IMM a fost printre cele mai afectate de către criza economico-financiară, fiind totodată sectorul ce poate contribui semnificativ la redresarea economiei, în ansamblul ei.

In identificarea celor mai avantajoase soluţii pentru a sprijini întreprinderile mici și mijlocii, statele OECD au elaborat o serie de studii şi analize ce fac referire la prezentarea situaţiei IMM-urilor în perioada actuală. În acestă perspectivă, au fost sintetizate principalele probleme cu care sectorul IMM se confruntă în prezent și anume:

- întârzierile la plată, în condiţii de reducere a vânzărilor şi implicit epuizarea capitalului de lucru;

- creşterea ratei de insolvenţă a IMM-urilor;

- dificultatea IMM-urilor de a accesa credite şi alte tipuri de finanţări;

- atragerea capialului de risc a scăzut în perioada 2007- 2008.

În prezent, majoritatea Guvernelor au implementat măsuri anticriză, grupate în două mari categorii:

- stimularea cererii,

- măsuri privind relansarea creditării.

Acordarea de credite ce sunt garantate de către stat, reprezintă una din măsurile cel mai des întâlnite în măsurile adoptate de Guverne în perioada actuală.

2. Finantarea IMM-urilor

Cele mai frecvente modalitati de finanţare utilizate de catre IMM-uri sunt:

- autofinanţarea (86,7%) ;

- creditele bancare (60,1%) ;

- leasingul (53,2%).

Intreprinzătorii utilizează fondurile pe care le au la dispoziţie in primul rând pentru a achiziţiona noi utilaje şi echipamente - 79,80%, iar in al doilea rand pentru finanţarea activitaţilor curente ale firmei - 75,86%. Aproape 43% din firme folosesc resursele financiare disponibile pentru a realiza produse şi tehnologii noi, sau pentru modernizarea celor existente.

AUTOFINANŢAREA

Reprezintă reţinerea de catre intreprinderi a unei parţi din rezultatele obtinute din desfasurarea activitaţii lor.Autofinaţarea unor intreprinderi deja existente depinde asadar, de capacitatea de a atrage venituri.Aceste surse au ca principale cai de alimentare:

- sumele rezultate din amortizari;

- sumele rezultate din scoaterea din functiune a mijloacelor fixe neeficiente sau uzate fizic si/sau moral;

- rezervele;

- fondul de investitii;

- partea din profitul net utilizata pentru dezvoltare,stabilita de comun accord de actionari.

CREDITAREA: creditul bancar, creditul commercial, alte forme de creditare

Preview document

Conținut arhivă zip

- Fundamentarea Deciziei de Creditare Bancara a unei Intreprinderi Mici si Mijlocii - Moldomec.doc